前言:我国医疗器械产业近40年高速发展,产品种类逐渐齐全、质量标准稳步提高,创新能力不断完善,目前正朝着国产化、品牌化、高端化、国际化方向发展。目前已有82家医疗器械企业在A股和港股上市。这些优质的上市公司是龙头企业的集合,也是行业发展的风向标, 这个群体一定程度上代表行业的发展现状、繁荣程度和市场格局。华夏基石产业服务集团在宏观产业发展环境的基础上,从中观和微观层面对这些医疗器械上市公司进行深入研究,将按照细分领域陆续发布中国医疗器械上市公司发展白皮书系列报告,本篇是第2篇-医用耗材篇。本文节选报告部分内容。

医用耗材是医疗器械行业中占比约32%的重要细分领域,国内行业增速达20%左右。由于我国在材料技术、产品设计和加工等方面的快速发展,高值耗材行业各个细分领域,包括骨科植入物、血管介入器械、眼科耗材和生物活性材料等涌现了一批优秀企业。目前,已有6家骨科植入物耗材企业、7家血管介入器械企业和5家眼科等其他高值耗材企业,共计17家公司(微创医疗主营业务包括骨科和血管介入)在A股和港股上市。国内上市公司的部分产品,如心脏支架和心脏瓣膜等已经达到国际先进水平。由于我国的劳动力成本和规模优势,低值耗材行业发展良好,品种非常全面,产业链十分成熟,有10家龙头企业登陆资本市场。本报告在对细分行业研究的基础上,以17家高值耗材上市公司和10家低值耗材上市公司为研究对象,分为4个细分领域,进行了多维度的系统深入分析,内容分为7个部分:

-

第1部分介绍国内高值和低值耗材行业概况与上市公司基本情况及产品图谱;

-

第2-4部分分别对骨科植入物、血管介入器械和眼科等其他高值耗材细分行业及相关上市公司发展进行研究,包括了各细分领域定义与分类、产业链分析、总体市场规模、细分领域市场规模、行业竞争格局、上市公司产品注册证书情况、上市公司产品收入结构比例、研发投入与占比、研发产出情况、销售模式及费用情况、营收规模与增速、营业利润规模与增速、盈利能力与运营能力分析;

-

第5部分为高值耗材上市公司发展洞察,包括总结高值耗材行业发展特征,行业发展政策和技术环境、产业发展关键要素、上市公司发展战略洞察、行业发展机会、挑战和趋势;

-

第6部分对低值耗材行业及10家相关上市公司发展进行研究,包括了低值耗材分类、产业链分析、总体市场规模、细分领域市场规模、行业竞争格局、上市公司产品注册证书情况、研发投入与占比、研发产出情况、销售模式及费用情况、营收规模与增速、营业利润规模与增速、盈利能力与运营能力分析;

-

第7部分为低值耗材上市公司发展洞察,包括总结低值耗材行业发展特征,行业发展政策环境、产业发展关键要素、上市公司发展战略洞察、行业发展机会、挑战和趋势。

一、医用耗材上市公司概述

1、高值医用耗材上市公司基本情况

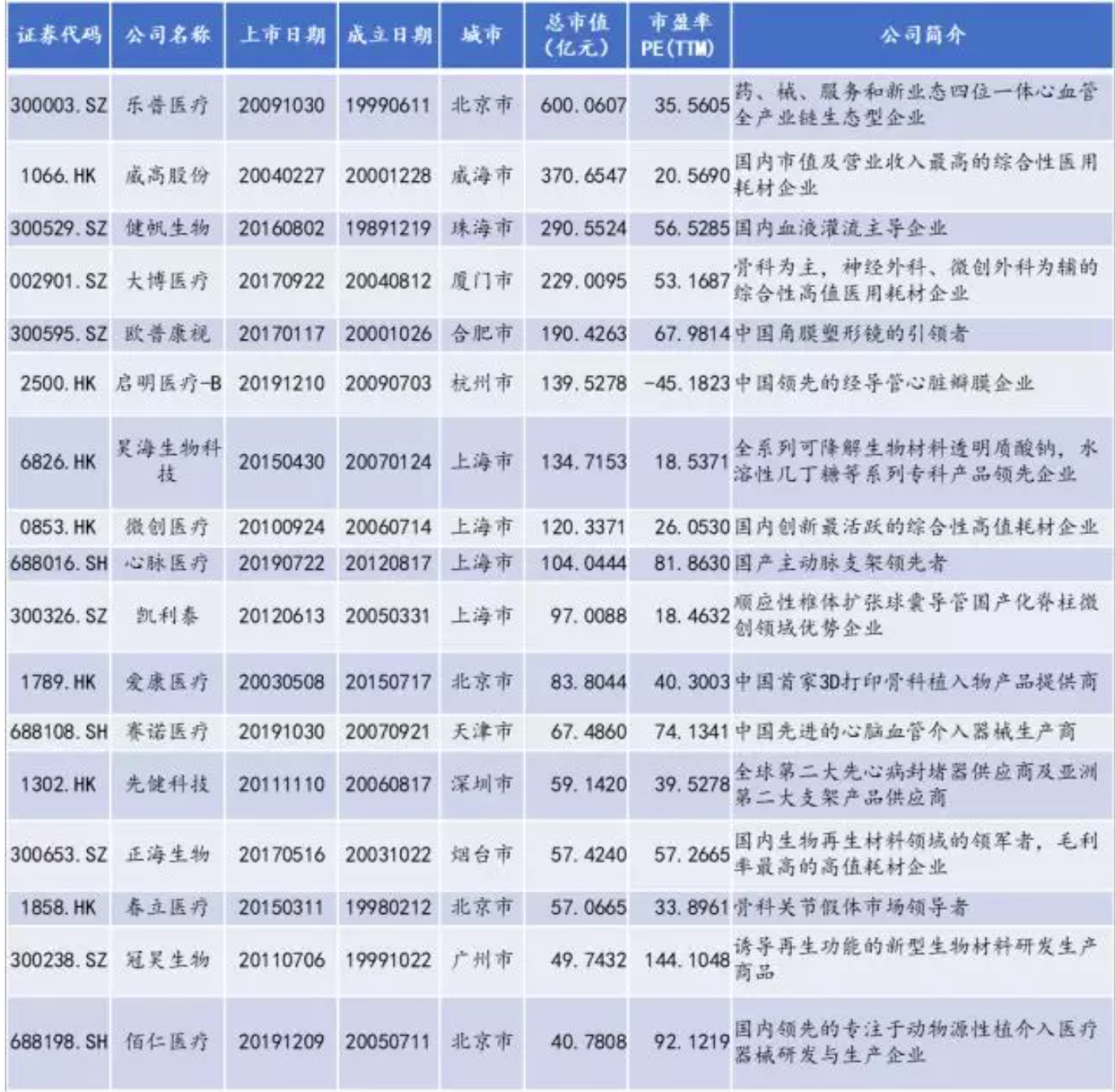

目前我国已上市高值耗材企业共计17家,分布于血管介入、骨科植入物、眼科植入物和血液净化等细分领域。这些上市公司所在地在上海、北京和广东省最多。其中有10家在A股上市,7家在香港上市。已披露招股书待上市高值耗材企业包括三友医疗和爱博诺德。

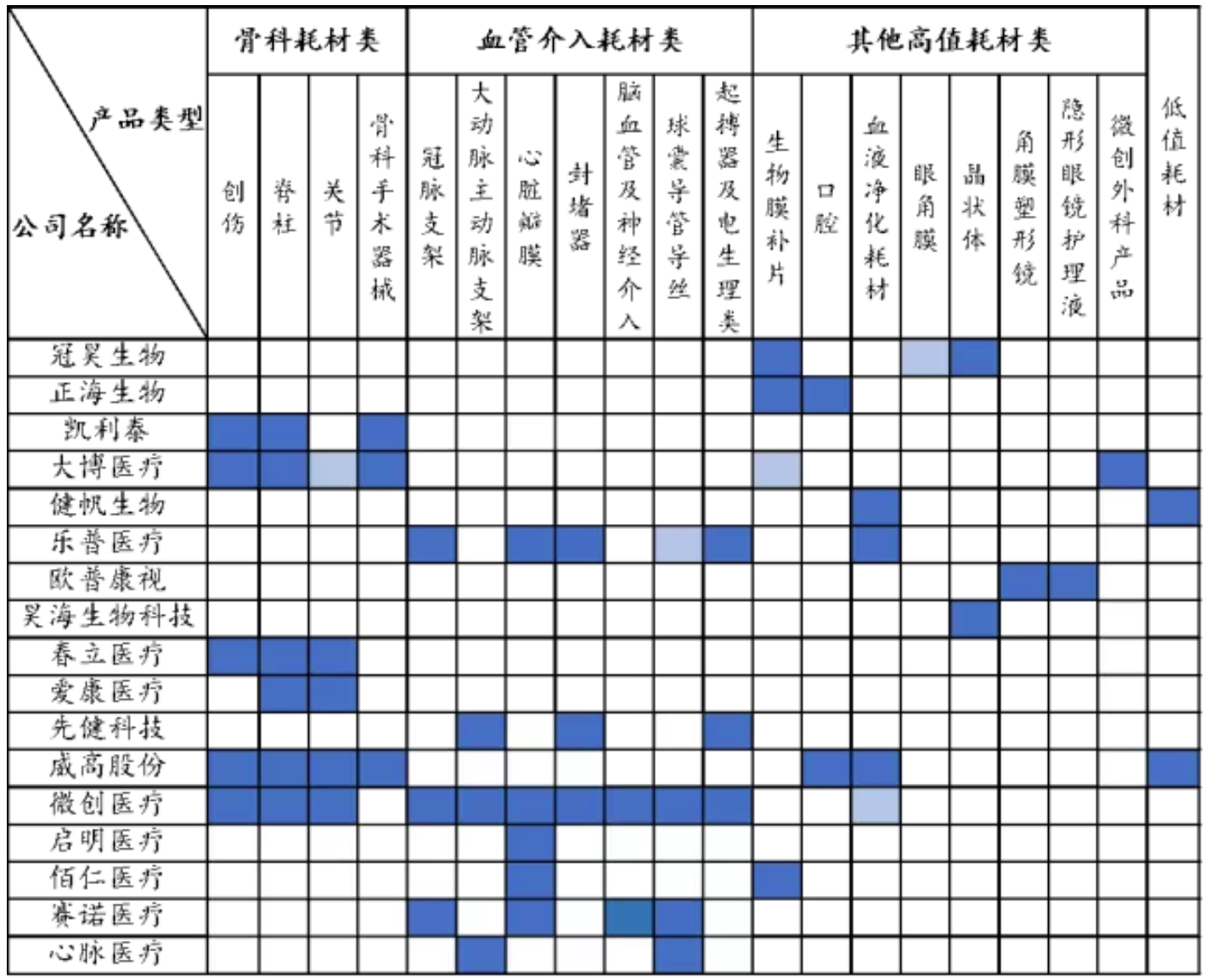

高值耗材上市公司产品布局:乐普医疗、威高股份和微创医疗依靠多年的内部研发和并购拓展,产品线非常丰富。佰仁医疗、启明医疗和健帆生物等企业则专注于细分领域产品技术研发创新,产品线单薄。

2、低值医用耗材上市公司基本情况

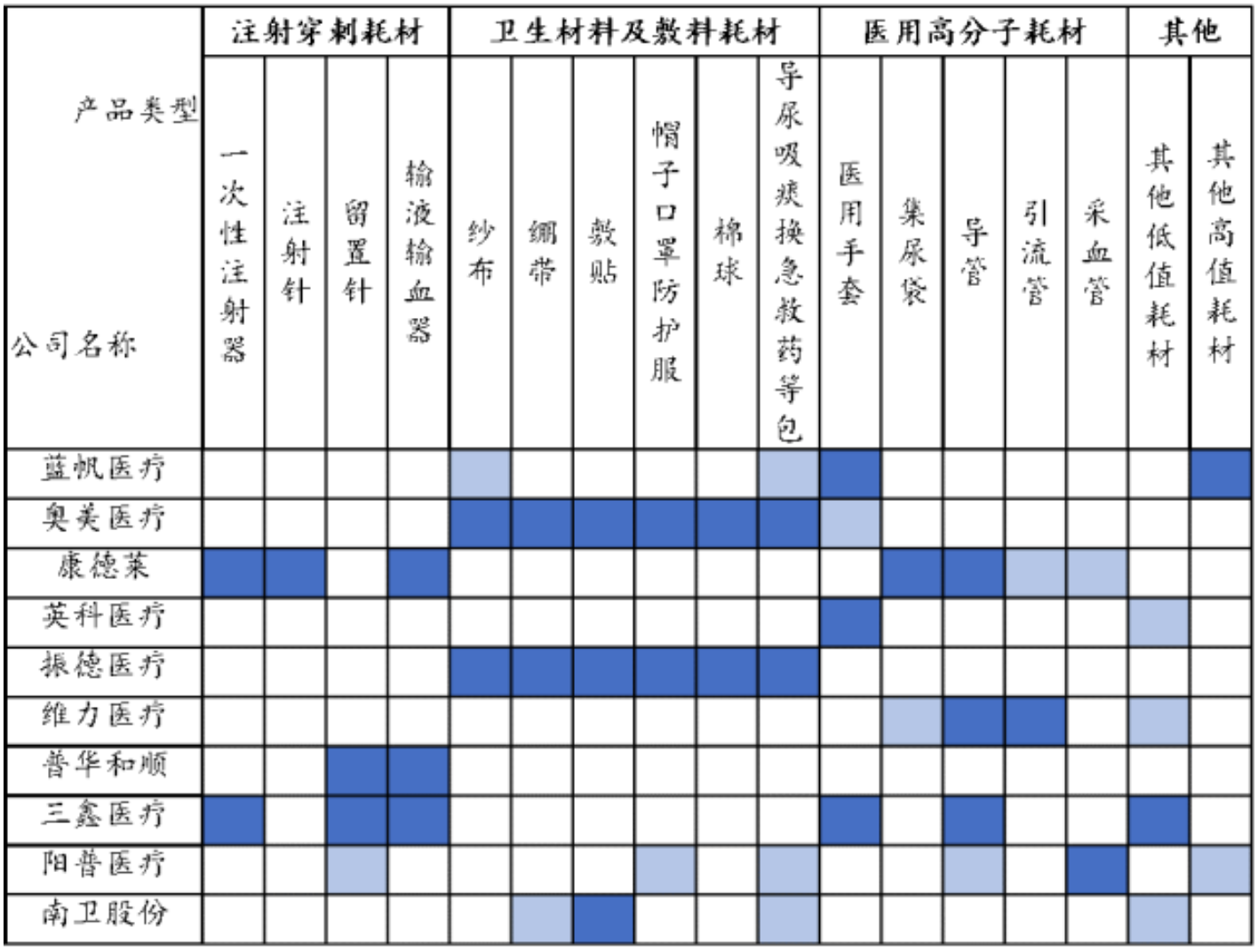

目前我国已上市低值耗材企业共计10家,分布于医用敷料、手套、采血管和输液穿刺等细分领域。淄博市及周边良好的化工体系基础和适宜的气候环境,拥有两家手套上市公司。宜昌和绍兴依靠周边良好的棉纺原料和水路出口交通便利,各有1家敷料上市企业。广州拥有维力医疗和阳普医疗2家导管和采血管上市公司。

已披露招股书的待上市低值耗材企业包括稳健医疗、拱东医疗、伟康洁婧、康基医疗、江西3L、安特医疗、中红普林、天益医疗、林华医疗。排队申报上市企业较多,但低值耗材企业上市通过率较低。

低值耗材上市公司产品布局:多数低值耗材企业在自身细分领域进行研发升级和产品线组合,发展成为方案解决商。10家低值耗材上市公司中,5家转型涉足高值耗材领域,如蓝帆医疗则通过海外收购获得心脏介入器械,阳普医疗通过自主研发和对外并购开展IVD试剂、仪器、软件和服务的业务。

二、骨科植入耗材上市公司发展研究

1、我国骨科植入类市场规模保持高速增速

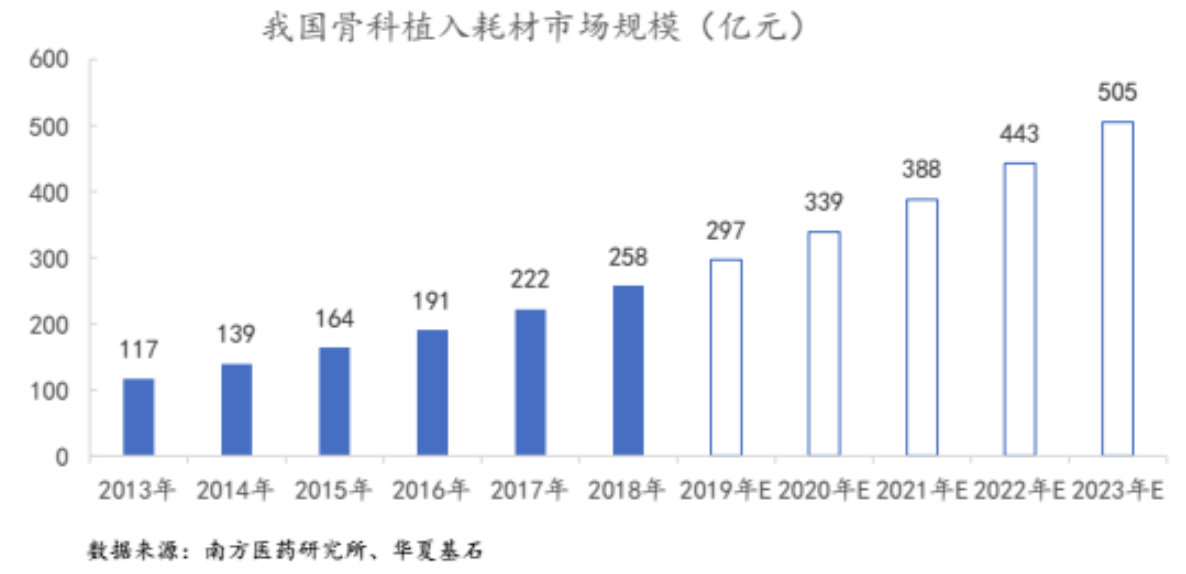

我国骨科植入类市场规模由2013年的117亿元增长至2018年的258亿元,年复合增长率为17.14%,已成为世界第二大骨科植入物市场。未来随着中国老年骨病如骨质疏松、椎间盘突出、股骨颈骨折等的发病率持续上升,再加上人们对健康需求的增长和支付能力的提高,国内骨科植入市场增速将远高于全球,未来5年有望继续保持约15%的年复合增速。

2、中国骨科植入物市场格局分散

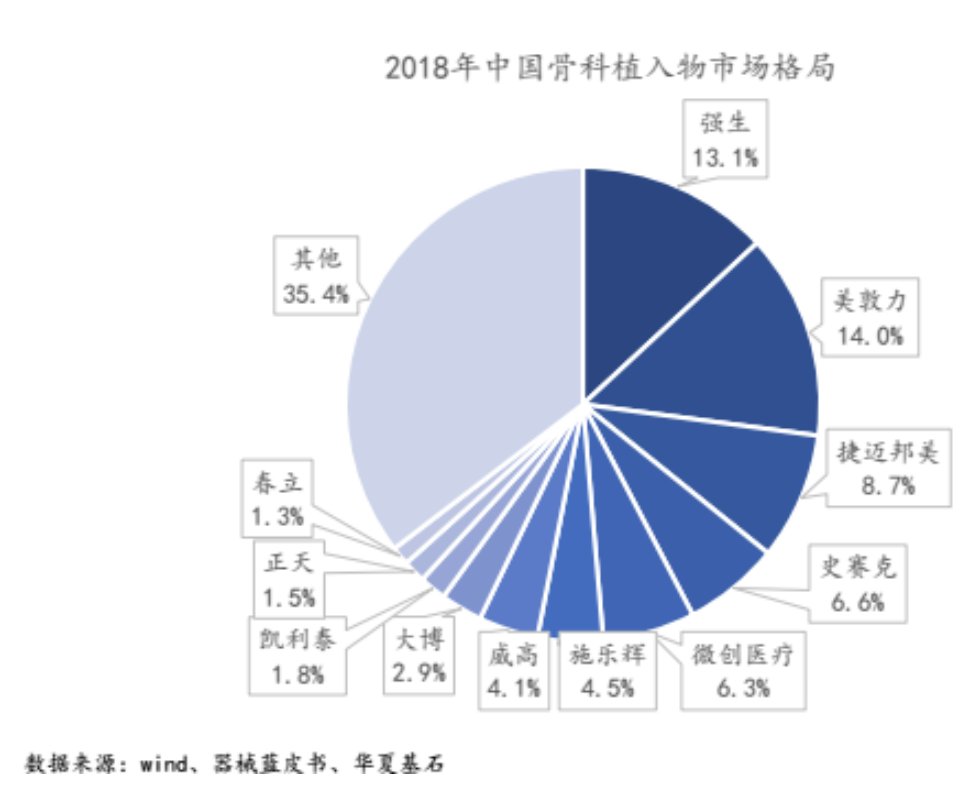

2018年中国骨科植入市场前20的生产企业共占据57.34%的市场份额,其中6家进口企业共占据38.84%的市场份额,14家国产企业共占据18.50%的市场份额。国产骨科植入物主要集中在二级医院的中低端市场。产品出口也是以价格竞争优势拓展国际市场,主要是东南

亚、南美、非洲等国家和地区,出口额在70亿元左右。

3、骨科植入耗材上市公司业务收入结构

-

微创医疗:骨科器械为最大业务板块,占比35.3%;

-

威高股份:骨科产品占比13.4%;

-

大博医疗:主营创伤类产品,占比64.11%,脊柱类占比20%;

-

凯利泰:主要业务为创伤和脊柱骨科类医疗器械,占比62%;

-

爱康医疗:主要收入来源为髋关节和膝关节植入物,其次为3D打印产品;

-

春立医疗:收入基本来源于关节植入物。

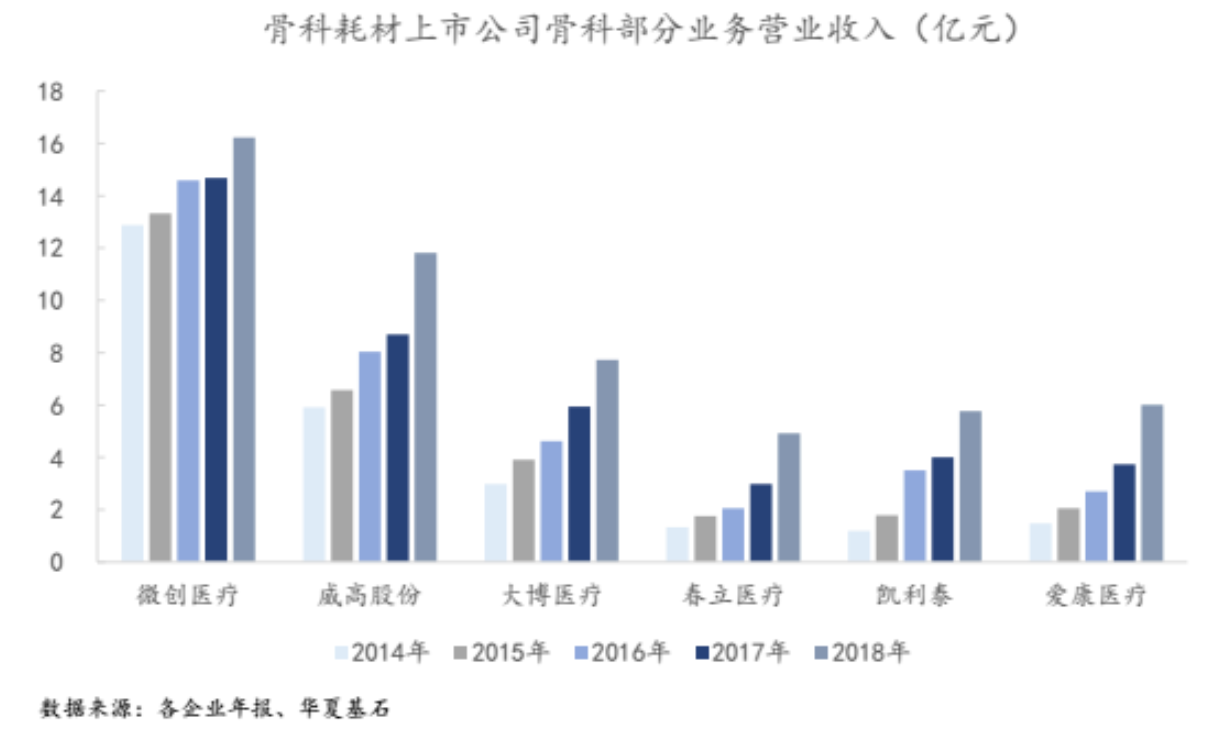

4、相关上市公司的骨科部分营业收入高速增长

近5年,6家骨科上市公司的骨科部分营业收入高速增长,远高于行业平均速度。2018年,微创骨科业务板块国内最高,为16亿元,威高骨科收益约12亿元。营收规模较小的春立、爱康和凯利泰增长40%,大博和威高增速也超30%。

三、血管介入耗材上市公司发展研究

1、中国心血管介入耗材市场增长较快

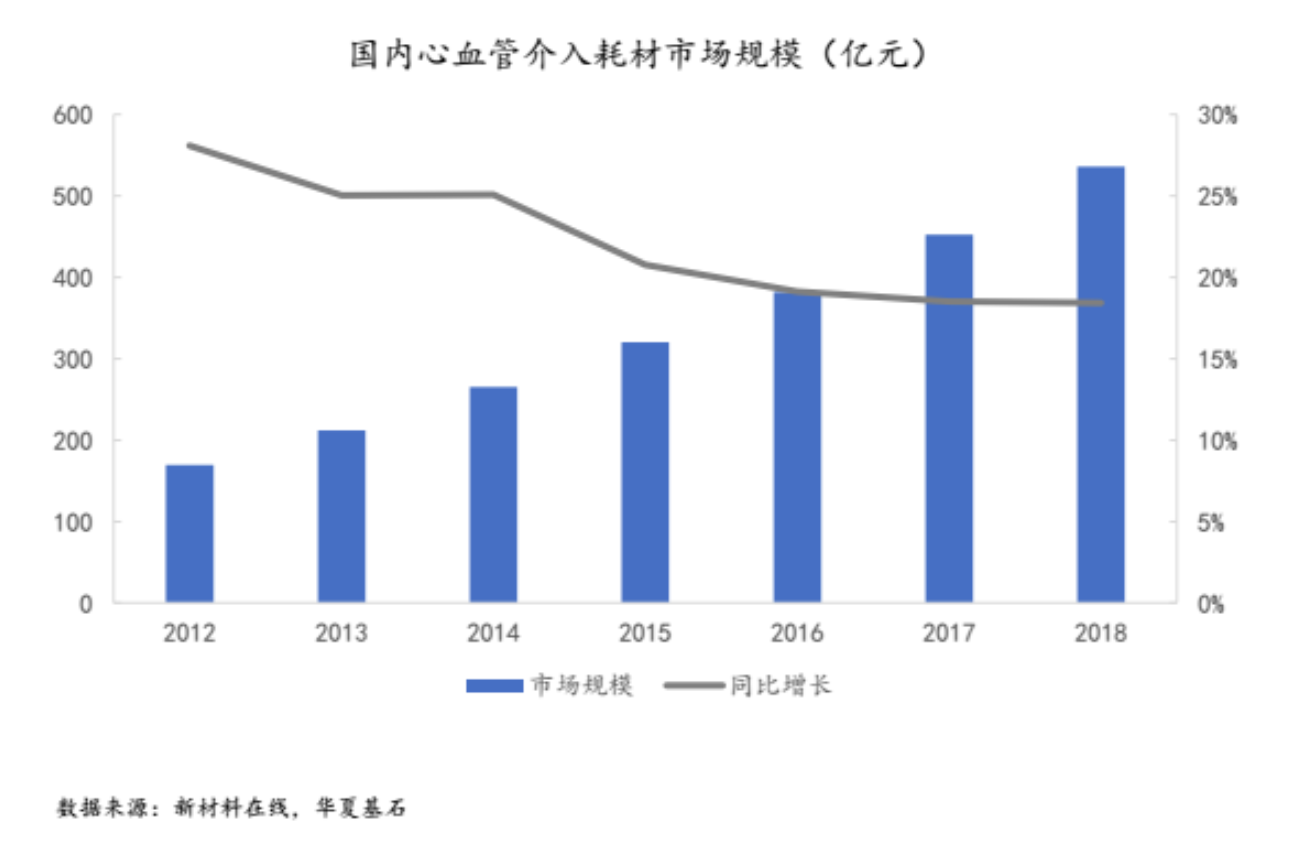

2018年国内心脑血管介入类耗材市场规模高达535.9亿元。在老龄化日趋严重情况下,心脑血管介入产品需求将持续攀升,近年来市场规模增长率都在18%以上。

2、中国血管介入器械上市公司在细分领域产品各有所长

国内7家血管介入器械上市公司中,并没有一家在血管介入器械各个领域都有主力产品。乐普医疗是国内心脏支架领域领导者;先健科技主导封堵器产品;赛诺医疗在心脏支架和球囊导管领域处于领先地位;佰仁医疗主力产品为生物瓣膜;心脉医疗主要产品为外周血管主动脉支架;微创医疗产品线相对丰富,包括了新一代心脏支架、外周主动脉支架和经导管瓣膜。

3、血管介入器械上市公司营收保持高速增长

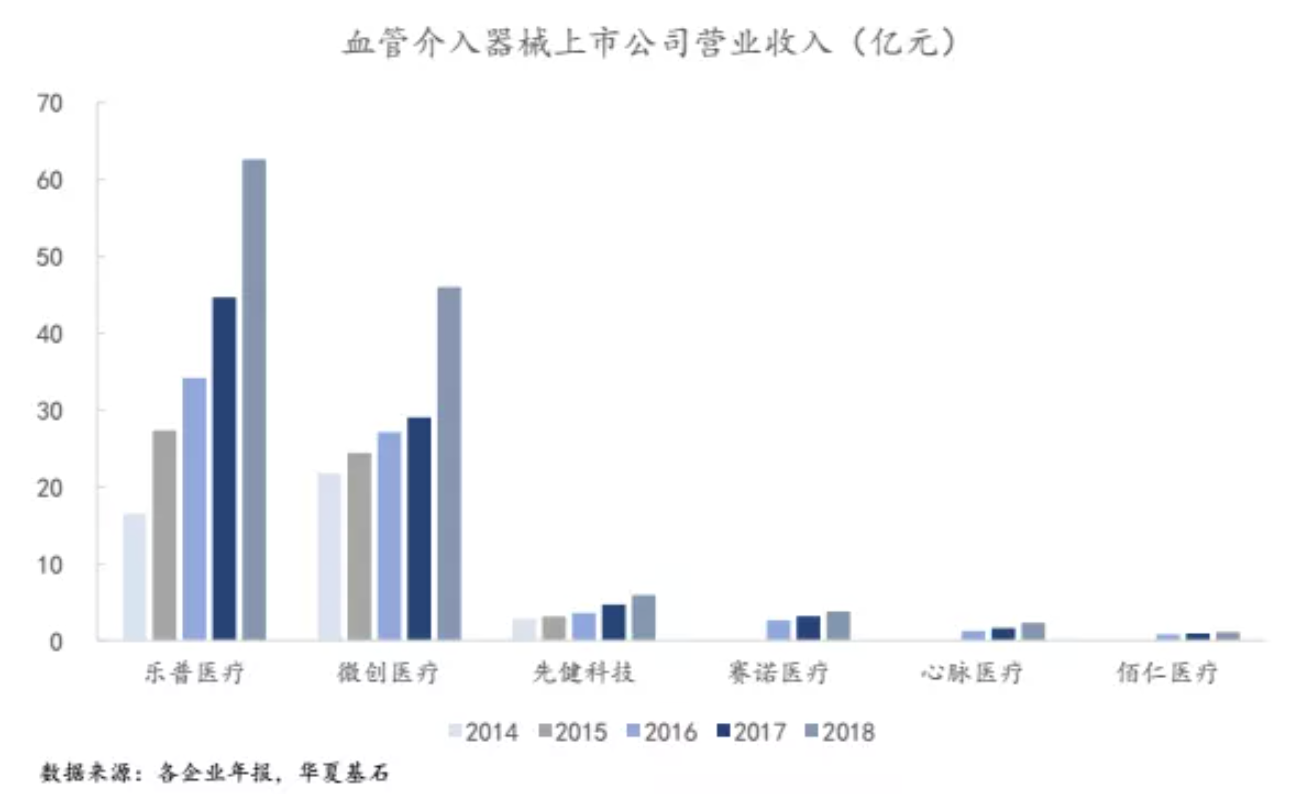

乐普医疗在血管介入耗材上市公司中营业收入最高,2018年营收达到62.6亿元,微创医疗达46亿元。其他创业型公司营收规模较小。先健科技、乐普、心脉医疗和微创医疗近年营收增速持续加快,2018年营收增速都超30%。

4、血管介入器械上市公司市值大幅增长

近一年内,多家血管介入器械公司享受上市新规的红利登陆资本市场。随着港股和科创板对生物科技与先进医疗器械等领域企业盈利要求的宽容度提升,吸引了一批创新药和创新医疗器械企业申请上市。近半年内有心脉医疗、赛诺医疗、佰仁医疗和启明医疗这4家血管介入器械公司上市。近5年内,微创医疗依靠持续的高强度研发投入创新和资本并购,市值上涨3.6倍;乐普医疗依靠研发投入和频繁的资本并购打造心血管生态圈,近5年市值上涨近3倍;先健医疗则上涨近50%。

四、眼科等高值耗材上市公司发展研究

1、眼科高值耗材高速增长,国内龙头企业出现

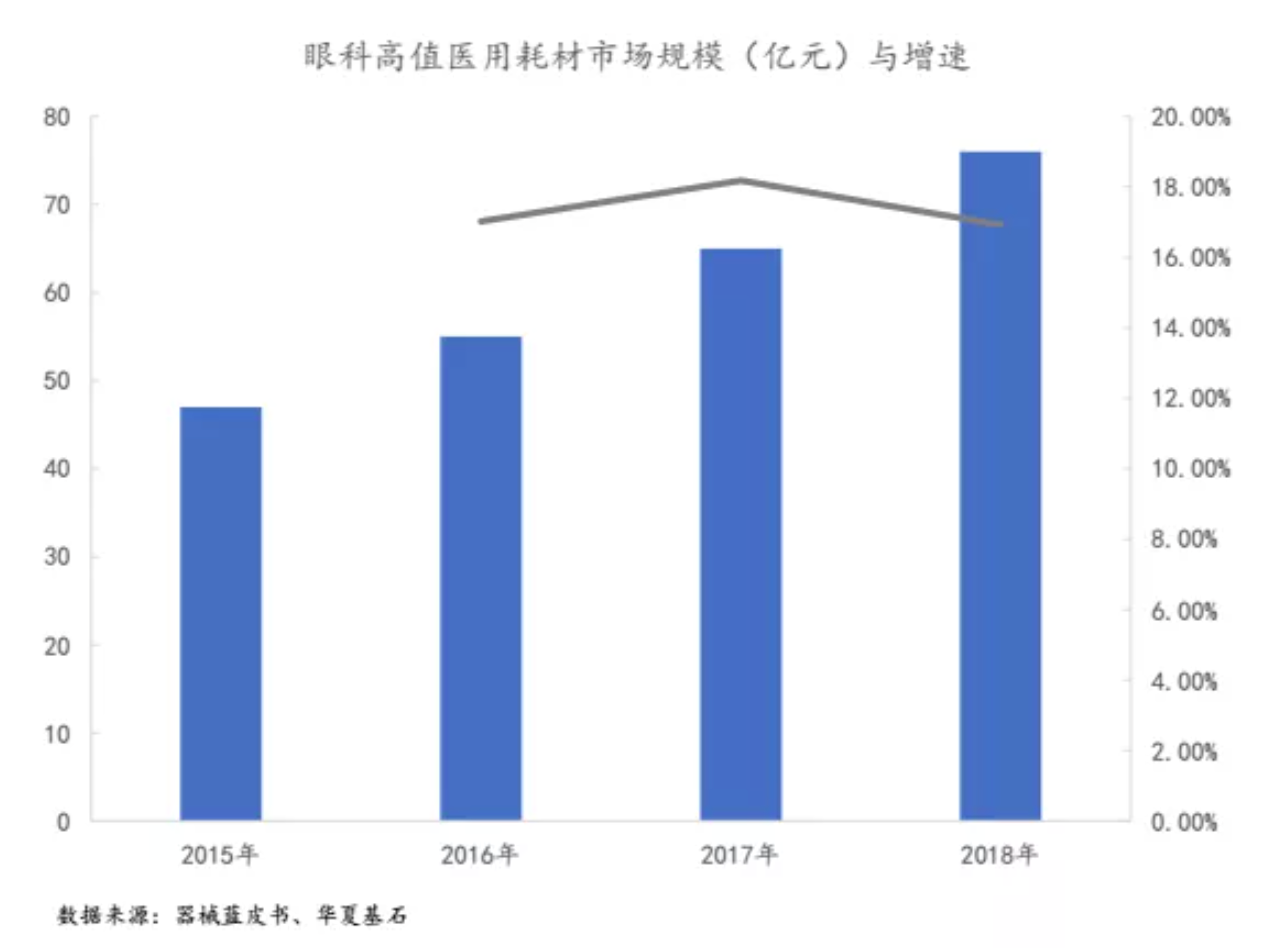

2018年我国眼科高值医用耗材市场规模约为76亿元,同比增长17%。国内上市公司欧普康视专业研发、生产硬性透气性角膜接触镜类产品,是目前中国领先的角膜塑形镜企业。冠昊生物子公司珠海祥乐2018年实现营业收入2.04亿元,优得清脱细胞角膜产品推广并不顺利。昊海生科在医用高值耗材方面主要生产销售人工晶状体及视光材料,如今已覆盖国内超过30%的市场份额。

2、中国眼科等上市公司产品结构

-

冠昊生物:主要从事眼科人工晶体代理销售和生物补片的研发生产销售,其中代理人工晶体占营收约45%, 另外脑膜补片营收占比约28%。冠昊生物有16个产品批文, 获批了人工角膜产品, 但未形成销售。

-

欧普康视:拥有2个三类证书,主要收入来源为角膜塑形镜和隐形眼镜。

-

昊海生科:目前在港股和A股科创板两地上市,主力产品为透明质酸及相关深加工产品。产品证书包括33个3类注册证书,应用领域包括骨科、 整形美容与创面护理、 眼科及防黏连及止血。

-

正海生物:主要从事再生医学产品研发、生产、销售,主要产品为口腔修复膜、脑膜修复和骨修复,拥有4个产品注册证。

-

健帆生物:拥有9个三类产品注册证书,主要产品为血液净化耗材。

3、眼科等高值耗材上市公司营收保持增长

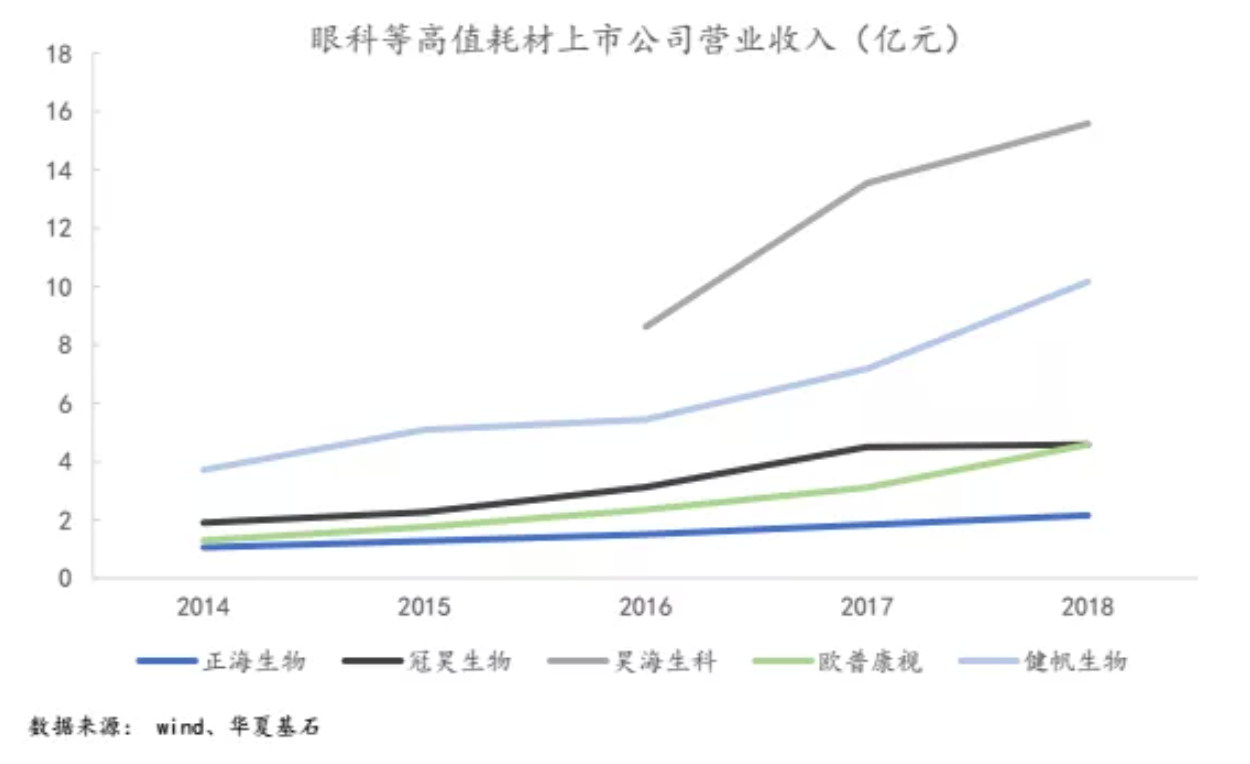

在5家上市公司中,昊海生科和健帆生物2018年的营业收入超10亿元,另外3家上市公司营收规模较小,低于5亿元。健帆生物和欧普康视近两年营收增速大幅上升,正海生物近年保持20%平稳增速。

4、眼科等高值耗材上市公司市值总体大幅上涨

除冠昊生物由于业绩增长乏力,同时人工角膜项目拓展缓慢等原因使其市值快速下滑,其他4家公司市值均呈现较大的涨幅。健帆生物近3年市值增长较低位时期超2倍;欧普康视较其低位时期增长近3倍;昊海生物科技和正海生物的市值增长幅度也达到近2倍。

五、高值耗材上市公司发展洞察

1、中国高值耗材行业发展特征洞察

我国高值耗材产业发展速度快,高值耗材品类全;企业规模不大,竞争格局分散;外资品牌主导高端市场,国产品牌奋起直追;上市公司资本运作频繁,行业整合加速;市场规模稳步增长,产业前景广阔。

2、中国高值耗材行业发展政策环境洞察

• 研发端政策:我国政府多次出台相关政策鼓励创新医疗器械研发,提升高值耗材的创新能力和产业化水平。主要包括加快创新医疗器械审评审批、重点发展重大临床价值产品和加速国产化等。

• 流通和应用端政策:在医保控费的大背景下,政府出台多项政策组合拳降低耗材价格,包括取消耗材加成、两票制和带量采购。

• 企业应对措施:①提前根据市场规模和竞争格局优化产品管线布局;②提升运营,优化成本费用控制;③结合自身优势,充分利用政策窗口期,进行业务模式创新,提高自身产品的市场份额。

3、中国高值耗材行业发展关键要素洞察

• 研发能力是核心竞争力,企业需要持续的加大研发投入,招揽研发人才,同时加强与科研院所的“产、学、研”合作,开发满足临床需求的差异化产品,构建企业竞争力。

• 营销网络是决定性因素,高值耗材企业在产品销售推广中需要提供跟台和物流辅助等专业服务,营销团队必须具备较高的专业知识和素养。

• 品牌建设是长期过程,高值耗材企业在产品销售推广中需要提供跟台和物流辅助等专业服务,营销团队必须具备较高的专业知识和素养。

• 资本实力是企业壮大的保障,高值耗材的研发时间长,营销费用高,这些都要求企业具备雄厚的经济实力。同时企业并购整合过程中也需要拥有雄厚的资金实力。企业可与金融资本合作,成立上市公司+PE的并购基金,灵活应用资本杠杆,收购行业内优秀标的。

4、中国高值耗材行业上市公司发展战略洞察

高值耗材上市公司的发展路径:大都先从某一两种高值耗材的技术攻关突破,开始国产化渗透,逐步打造为细分领域领先企业,然后对已有产品进行技术改良升级,以扩大细分领域的领先优势。再通过攻克新的、国产化程度较低的高值耗材,形成更加宽阔的产品管线,有些企业还会通过并购其他细分领域产品,形成综合性耗材供应商。国内17家高值耗材上市公司按照其战略发展路径,可分为5种类型。

• 精品引领型:心脉医疗、佰仁医疗、启明医疗、赛诺医疗。该类企业上市时间不长,处于快速发展期,专注于细分领域产品创新研发,打造以明星产品为支撑的细分领域隐形冠军。

• 内外并重型:春立医疗、爱康医疗、先健科技。该类型的企业在骨科或者心血管等专一的细分领域进行自主研发和并购整合,打造产品组合丰富的细分领域龙头。

• 综合拓展型:微创医疗、威高股份、大博医疗、凯利泰、冠昊生物。该类型的企业从起家领域向其他相关领域拓展,扩大企业规模,打造综合性医用高值耗材供应商。

• 平台扩张型:健帆生物、正海生物、昊海生科。利用其技术平台扩张产品的疾病应用领域,打造成血液净化、再生医学等技术领域领导者。

• 生态构建型:乐普医疗、欧普康视。围绕某一个专科病种开展疾病预防-检测-诊断-产品开发-医疗服务-康复等多方面的业务,打造全价值链闭环的生态企业。

5、中国高值耗材行业机会洞察

基层医疗和非公医疗机构存量市场放量;国际化拓展企业成长边界;进口产品的国产替代空间巨大;差异化产品和服务具有广阔前景;创新研发获取超额利润。

6、中国高值耗材行业发展趋势洞察

高值耗材进口替代加速;高值耗材行业整合加剧;生态型企业更能获得长期竞争优势;跨界新技术重塑商业模式。

六、低值耗材上市公司发展研究

1、低值耗材全球市场增长缓慢,国内市场快速增长,竞争格局分散

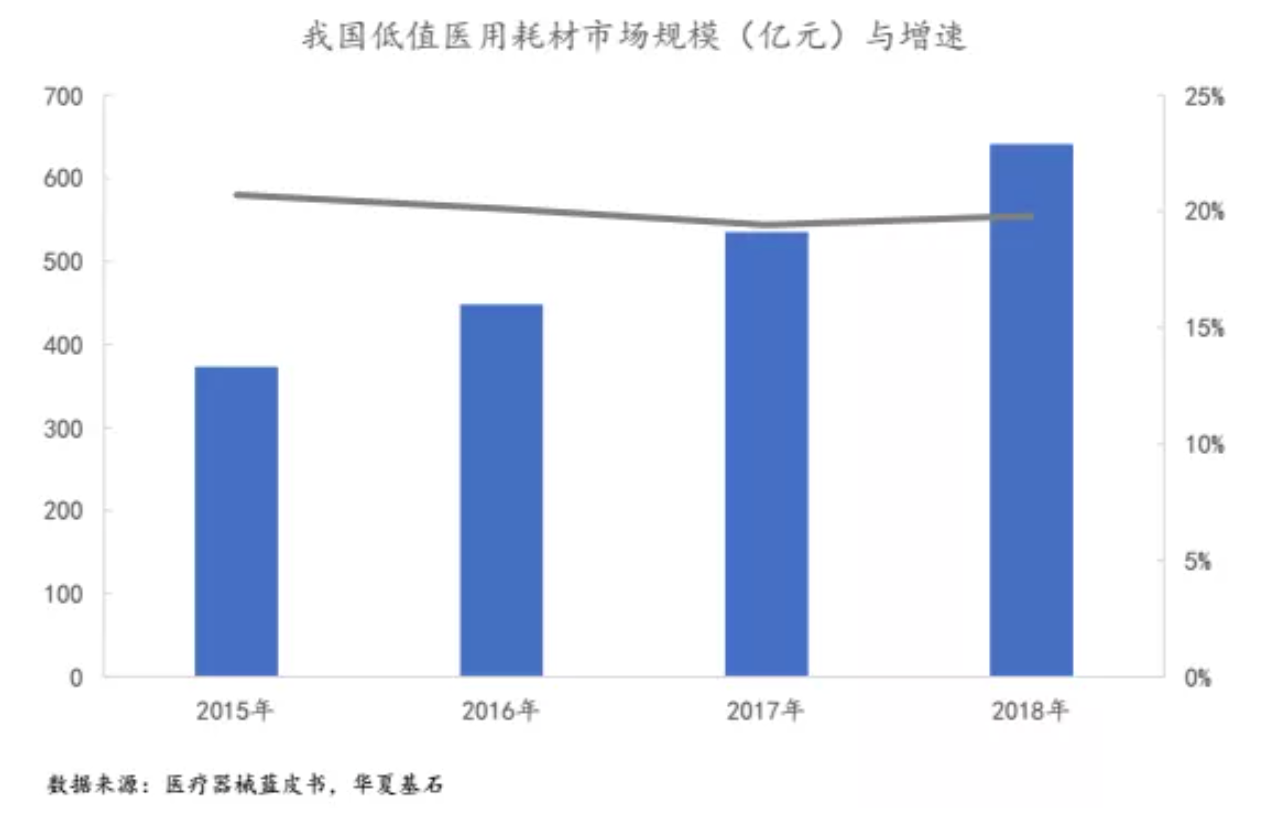

惠誉旗下研究机构BMI Research在报告中分析, 2016年全球低值医用耗材市场规模约为528亿美元,2017年和2018年市场规模将分别达到553亿美元和581亿美元,其中美国和欧洲市场最大,分别占约40%和30%。国内市场低值耗材受益于我国医疗需求增长,低值耗材市场继续保持高速增长, 2018年我国低值医用耗材市场规模约为641亿元,同比增长19.8%。

低值耗材市场格局分散,低值耗材细分种类繁多,国内市场高度分散,仅威高医疗市场占比较高,达到11.9%,康德莱2.26%,维力医疗1.15%,其他厂家占比均不到1%。

2、低值耗材上市公司产品收入结构

• 奥美医疗:医用敷料为其主要收入来源,占比高达87.90%。

• 阳普医疗:真空采血系统以及其配套的仪器设备、软件等为其主营业务,在该领域覆盖较为全面,研发人员也较多。其中耗材占其主营业务收入的61.13%。

• 三鑫医疗:主营注射穿刺产品及血液净化类产品。注射类产品占比45.63%,血液净化类占比53.30%。

• 英科医疗:主要业务为医用高分子手套,占比84.75%。

• 振德医疗:主营传统医用敷料、压力固定、现代伤口护理、手术室防护隔离产品、工业用医用防护产品,占比高达96.30%。

• 南卫股份:主营透皮产品、医用胶布胶带及绷带、运动保护产品、急救包及护理产品等,占比高达95.91%。

• 康德莱:主要经营穿刺针、穿刺器、介入类以及袋管类医用耗材,占比99.72%。

• 蓝帆医疗:主要经营医用手套,是全球生产销售医疗级PVC手套的龙头企业,该部分产品占比60.27%。

• 维力医疗:主营业务为与麻醉、呼吸、透析类相关的医用导管,其占比为99.22%。

• 普华和顺:主要经营传统医用导管、精密输液导管以及滞留针。

3、低值耗材上市公司营收规模不大,增长乏力

10家低值耗材上市公司中,2018年营收超20亿元的有奥美医疗和蓝帆医疗两家,另外,营收超10亿元的有5家,有9家公司正向增长,仅阳普医疗为负增长。其中蓝帆医疗、三鑫医疗、维力医疗、康德莱和奥美医疗2018年增速超10%。蓝帆医疗增速最高,其收购血管介入耗材企业后营收增速显著上升。利润规模也普遍不大,超1亿元的5家,超2亿元的奥美医疗和蓝帆医疗2家。

4、低值耗材上市公司市值总体呈下滑趋势

低值耗材10家上市公司中,除蓝帆医疗通过近60亿元并购百盛国际的心脏支架业务向高值耗材转型,市值呈上涨趋势,另外9家企业在近5年内均呈现下滑趋势。其中普华和顺、维力医疗、阳普医疗和三鑫医疗市值距离高点下滑幅度超50%。

七、低值耗材上市公司发展洞察

1、中国低值耗材行业发展特征洞察

我国低值耗材产品种类齐全,但以低端产品为主,高端耗材供给不足;产品出口占比较大,但毛利率较低,利润水平不高;产品竞争格局分散,产业完整度较低,缺乏规模优势。

2、中国低值耗材行业发展政策环境洞察

低值耗材,特别是低端低值耗材由于产能充足,而高端的低值耗材国产技术水平较差。国家政策鼓励低值耗材进行产业升级,开发创新性强的高毛利产品。在流通端,由于低值耗材需求量小、品种多,多由中小型经销商铺货到终端,尚未大规模推行“两票制”。在采购方面,已有省份推行集中采购政策,这将压缩流通环节,降低产品价格。

3、中国低值耗材行业发展关键要素洞察

规模化生产与低成本;质量控制技术;技术创新能力;市场资源开发能力;区位因素。

4、中国低值耗材行业上市公司发展战略洞察

低值耗材企业根据其在市场渠道、生产能力、资本运作能力等各自的优势资源,采取不同的战略发展模式。国内10家低值耗材上市企业中,已有5家涉足高值耗材领域,以获取更高的利润水平。

• 产业转型升级型:蓝帆医疗、康德莱、普华和顺、阳普医疗和三鑫医疗。该类型公司通过自身进入高端产品研发或者并购进行产业升级,进入高值耗材领域,从而实现业务多元化发展,增强公司的盈利能力,打造成高值+低值耗材双轮驱动型企业。

• 产品规模扩张型:英科医疗和南卫股份。利用良好的销售渠道基础,进行产能扩张和市场拓展,不断加大产品的市场份额,并逐步形成全球化的营销网络体系。

• 产业整合型:维力医疗、振德医疗和奥美医疗。该类型企业在现有技术平台和产品线的基础上,积极整合相关领域其他产品,丰富产品组合,打造多场景方案解决商的商业模式细分领域龙头。

5、中国高值耗材行业机会洞察

研发高端低值耗材;海外建立自主品牌;开拓家用产品类别;挖掘非洲和中东市场;转移过剩产能。

6、中国高值耗材行业发展趋势洞察

国内市场拓展成为低值耗材企业发展重点;国内低值耗材行业集中度加快提高;国内低值耗材企业转型升级成主流;国内低值耗材上市企业通过资本运作促进产业整合。